Расчет 6-НДФЛ за 2023 год

Последний раз обновлено:

Расчет 6-НДФЛ за 2023 год нужно представить по форме, утвержденной приказом ФНС России от 15 октября 2020 года № ЕД-7-11/753@. В этом отчете учтите поправки формы, утв. приказом ФНС России от 29 сентября 2022 г. № ЕД-7-11/881@.

Сроки сдачи расчета 6-НДФЛ в 2023 году

С 1 января 2023 года статья 230 Налогового кодекса устанавливает, что расчет 6-НДФЛ предоставляют:

- за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом;

- за год – не позднее 25 февраля года, следующего за истекшим налоговым периодом.

|

Отчет |

Сроки сдачи в 2023 году |

|

6-НДФЛ ежеквартальный |

не позднее 25 числа месяца, следующего за кварталом, полугодием, 9 месяцами.

|

|

6-НДФЛ за год |

6-НДФЛ за год – не позднее 25 февраля следующего года. |

Сроки сдачи 6-НДФЛ в 2023 году:

- 27.02.2023 г. – для расчета 6-НДФЛ за 2022 год (25.02.2023 – суббота);

- 25.04.2023 г. – для расчета 6-НДФЛ за первый квартал 2023 года;

- 25.07.2023 г. – для расчета 6-НДФЛ за полугодие 2023 года;

- 25.10.2023 г. – для расчета 6-НДФЛ за 9 месяцев 2023 года;

- 25.02.2024 г. – для расчета 6-НДФЛ за 2023 год.

В расчете за первый квартал отражать нужно удержанные суммы налога в период с 1 января по 22 марта включительно, за полугодие – удержанные суммы налога в период с 1 января по 22 июня включительно, за девять месяцев – удержанные суммы налога в период с 1 января по 22 сентября включительно.

Состав расчета 6-НДФЛ

Расчет 6-НДФЛ состоит из:

- титульного листа;

- раздела 1 «Данные об обязательствах налогового агента»;

- раздела 2 «Расчет исчисленных, удержанных и перечисленных суммах НДФЛ»;

- приложения № 1 «Справка о доходах и суммах налогов физлица».

Титульный лист

На титульном листе, как обычно, указывают данные организации: наименование, ИНН, КПП.

В поле «Отчетный период (код)» проставляют код:

| Код | Наименование |

| 21 | 1 квартал |

| 31 | Полугодие |

| 33 | девять месяцев |

| 34 | Год |

| 51 | 1 квартал при реорганизации (ликвидации) организации |

| 52 | полугодие при реорганизации (ликвидации) организации |

| 53 | девять месяцев при реорганизации (ликвидации) организации |

| 90 | год при реорганизации (ликвидации) организации |

Коды по ОКТМО содержатся в "Общероссийском классификаторе территорий муниципальных образований" ОК 033-2013 (ОКТМО).

Коды по месту предоставления:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 215 | По месту нахождения правопреемника российской организации |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 223 | По месту нахождения (учета) российской организации при представлении расчета по закрытому обособленному подразделению |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 335 | По месту нахождения обособленного подразделения иностранной организации в Российской Федерации |

Раздел 1 «Данные об обязательствах налогового агента»

Раздел 1 заполнить нужно так.

В поле 010 - код бюджетной классификации по налогу.

В поле 020 - сумма НДФЛ, подлежащая перечислению за последние три месяца отчетного периода, обобщенная по всем физическим лицам.

Далее суммы НДФЛ распределены по сроку перечисления налога.

В поле 021 - сумма исчисленного и удержанного налога, подлежащая перечислению по первому сроку перечисления отчетного периода:

- за первый квартал - за период с 1 января по 22 января;

- за полугодие - за период 23 марта по 22 апреля

- за девять месяцев - за период с 23 июня по 22 июля;

- за год - за период с 23 сентября по 22 октября.

В поле 022 - сумма исчисленного и удержанного налога, подлежащая перечислению по второму сроку перечисления отчетного периода:

- за первый квартал - за период с 23 января по 22 февраля;

- за полугодие - за период с 23 апреля по 22 мая;

- за девять месяцев - за период с 23 июля по 22 августа;

- за год - за период с 23 октября по 22 ноября.

В поле 023 - сумма исчисленного и удержанного налога, подлежащая перечислению по третьему сроку перечисления отчетного периода:

- за первый квартал - за период с 23 февраля по 22 марта;

- за полугодие - за период с 23 мая по 22 июня;

- за девять месяцев - за период с 23 августа по 22 сентября;

- за год - за период с 23 ноября по 22 декабря.

В поле 024 - сумма исчисленного и удержанного налога по четвертому сроку перечисления за период с 23 по 31 декабря, подлежащая перечислению не позднее последнего рабочего дня календарного года отчетного периода.

При сдаче расчета за первый квартал, полугодие и девять месяцев поле 024 не заполняется.

Как заполнить строки 021-024 раздела 1

Заполнить строки 021-024 поможет таблица:

|

Строки |

Первый квартал |

Полугодие |

Девять месяцев |

Год |

|

021 |

За период с 1 по 22 января |

За 23 марта — 22 апреля |

За 23 июня — 22 июля |

За 23 сентября — 22 октября |

|

022 |

За 23 января — 22 февраля |

За 23 апреля — 22 мая |

За 23 июля — 22 августа |

За 23 октября — 22 ноября |

|

023 |

За 23 февраля — 22 марта |

За 23 мая — 22 июня |

За 23 августа — 22 сентября |

За 23 ноября — 22 декабря |

|

024 |

Не заполняется |

За 23 декабря — 31 декабря |

||

При этом сумма налога, подлежащая перечислению за последние три месяца отчетного периода, указанная в поле 020, должна соответствовать сумме значений заполненных полей 021 - 024.

Строки 030-032 раздела 1

В поле 030 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса за последние три месяца отчетного периода, в поле 031 - дата возврата.

Речь идет о тех суммах, когда работодатель излишне удержал с работника НДФЛ и вернул ему эту сумму.

В поле 032 - сумма налога, возвращенная налоговым агентом в указанную в поле 031 дату.

При этом сумма налога, возвращенная за последние три месяца отчетного периода, указанная в поле 030, должна соответствовать сумме значений всех заполненных полей 032.

Поля 031 и 032 раздела 1 нужно заполнять за последние три месяца соответствующего отчетного периода - за первый квартал, полугодие, девять месяцев и год.

Например, в полях 031 и 032 раздела 1 расчета 6-НДФЛ за первый квартал 2023 года указываются дата возврата налога и сумма налога за период с 01.01.2023 по 31.03.2023.

Так разъяснила ФНС России в письме от 11 апреля 2023 г. № БС-4-11/4420@.

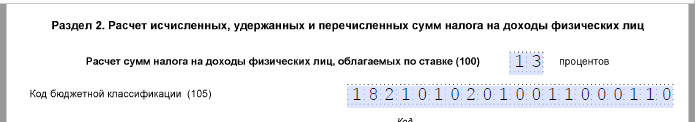

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»

Здесь указывают обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала года по соответствующей налоговой ставке.

Если вы выплачивали работникам в течение отчетного периода доходы, облагаемые по разным ставкам, Раздел 2 нужно заполнить для каждой из ставок налога.

Раздел 2 нужно заполнить так.

Построчное заполнение Раздела 2

Строка 100

В этом поле укажите ставку налога, по которой исчислены суммы налога.

Если к подлежащим выплате доходам применяют разные ставки НДФЛ, то число листов раздела 2 равно числу ставок.

Строка 105

Здесь укажите КБК по НДФЛ.

Вот пример КБК при уплате налога по обычной ставке 13%

Строка 110

Здесь нужно отразить общую по всем физическим лицам сумму начисленного дохода нарастающим итогом с начала налогового периода.

В строку 110 включайте сумму дохода, начисленного и фактически выплаченного за отчетный период. Например, за полугодие с 1 января по 30 июня.

Зарплату, которую начислили, но к моменту сдачи отчета не выдали, то отражать в расчете 6-НДФЛ ее не нужно.

Пример.

Зарплата за июнь начислена 30 июня 2023 года, но выплачена она с опозданием, только 26 июля.

Организация сдала расчет 6-НДФЛ за полугодие 2023 года 24 апреля. В него не должна попасть зарплата за июнь, т.к. она выплачена после ее сдачи.

После того, как вы выплатите долг по зарплате, нужно подать уточенный расчет 6-НДФЛ за полугодие 2023 года. В данном случае зарплату за июнь нужно отразить в разделе 2 по строкам 110, 112 и 140.

Строка 111

Здесь покажите общую сумму начисленного дохода в виде дивидендов.

Строка 112

Это общая сумма начисленного дохода по трудовым договорам.

Это зарплата, премии, компенсации за неиспользованный отпуск, выплаты, имеющие социальный характер и др., предусмотренные системой отплаты труда.

Строка 113

В эту строку включите сумму начисленного дохода по гражданско-правовым договорам.

Сюда попадают суммы:

- вознаграждений, начисленных исполнителям по договорам о выполнении работ и оказании услуг.

- вознаграждений, начисленных штатным работникам по заключенным с ними гражданско-правовым договорам о выполнении работ, оказании услуг (эти суммы показывают отдельно от зарплаты, отражаемой в строке 112).

Обратите внимание: в строку 113 не нужно включать суммы по договорам аренды, по договорам купли-продажи имущества, передачи прав и т.п, а также выплаты по ГПД с самозанятым.

Имейте в виду, так как есть доходы, которые должны быть только в общей сумме, сумма строк 111 112 113 не должна быть равна строке 110 раздела 2 расчета 6-НДФЛ.

Доход по строке 110 должен быть >= вычетам

по строке 130.

Строка 115

Здесь отдельно отражают обобщенную сумму дохода по всем высококвалифицированным специалистам.

Ее нужно выделить из строк 112 и 113 по трудовым и гражданско-правовым договорам.

Строка 120

В строке 120 укажите общее количество физлиц, которым в отчетном периоде начислен облагаемый налогом доход.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же работника, количество физлиц менять не нужно.

Строка 121

Здесь покажите общее количество высококвалифицированных специалистов, которым вы в отчетном периоде начисляли доходы.

Строка 130

В строке 130 нужно отразить общую сумму вычетов, уменьшающих доход.

Это все вычеты, на которые уменьшают доход сотрудника при расчете налога.

Например, работник может через работодателя получить имущественный или социальный вычеты. Кроме того, каждый работник, имеющий детей, получает детские вычеты по НДФЛ.

Пример.

Иванов принят на работы 1 марта 2023 года. Зарплата Иванова составляет 60 000 рублей в месяц. У него есть один несовершеннолетний ребенок 6 лет.

Он представил все необходимые документы, подтверждающие право на ежемесячный стандартный налоговый вычет в размере 1 400 рублей на ребенка.

Аванс (зарплата) за первую половину марта в сумме 30 000 рублей была выплачена 20 марта 2023 года. Заработок за вторую половину марта перечислили 4 апреля 2023 года, в сумме 30 000 рублей.

В данном случае, вычет необходимо предоставить:

- в отношении дохода, выплаченного в марте 2023 года (аванс);

- и в отношении дохода, перечисленного уже в апреле 2023 года (зарплата за вторую половину марта).

А при перечислении других доходов в апреле 2023 года детский вычет по НДФЛ уже не предоставляется.

20 марта 2023 года бухгалтер начислил аванс в размере 30 000 рублей. Затем предоставил стандартный вычет и удержал НДФЛ: (30 000 рублей – 1 400 рублей) х 13% = 3718 рублей.

До 25 марта 2023 года бухгалтер направил в ИФНС уведомление об исчисленном НДФЛ.

До 28 марта 2023 года он пополнил ЕНС (перечислил НДФЛ), удержанный за период с 23 февраля по 22 марта (с аванса за первую половину марта).

4 апреля 2023 года бухгалтер выплатил зарплату за вторую половину марта в сумме 30 000 рублей. Затем предоставил стандартный вычет и удержал НДФЛ: (30 000 рублей – 1 400 рублей) х 13% = 3718 рублей.

До 25 апреля 2023 года бухгалтер нправил в ИФНС уведомление об исчисленном НДФЛ. Не позднее 28 апреля 2023 года уплачен НДФЛ, удержанный за период с 23 марта по 22 апреля.

В расчете 6-НДФЛ аванс за первую половину марта, а также вычет и НДФЛ удержанный 20 марта 2023 года отражен в расчете 6-НДФД за первый квартал 2023 года.

По данному работнику построчно 6-НДФЛ за первый квартал 2023 года заполнен так:

- строка 110 – 30 000

- строка 112 – 30 000

- строка 120 – 1

- строка 130 – 1400

- строка 140 – 3718

- строка 160 – 3718

В остальных строках нули.

Строка 140

Здесь нужно отразить обобщенную по всем физическим лицам сумму исчисленного налога нарастающим итогом с начала года.

Обратите внимание, здесь отразите налог, исчисленный за период с 1 января 2023 по 31 декабря 2023 года.

Строка 141

По строке 141 отразите общую сумму исчисленного НДФЛ с дивидендов.

Строка 142

Здесь покажите исчисленный НДФЛ по всем высококвалифицированным специалистам с начала года.

Строка 150

В этом поле нужно указать общую сумму фиксированных авансовых платежей, которая принимается в уменьшение суммы исчисленного налога.

Речь идет о сотрудниках-иностранцах, работающих по патенту.

Строка 155

В строке нужно отразить сумму налога на прибыль, подлежащая зачету в соответствии с пунктом 3.1 статьи 214 Налогового кодекса.

Согласно данной норме, налог на прибыль, удерживаемый с дивидендов, которые получила российская организация, зачитывается при расчете НДФЛ с доходов налогоплательщика-резидента РФ от долевого участия в данной российской организации. Зачет осуществляется пропорционально доле этого участия.

Подробно тут: Зачет налога на прибыль в счет НДФЛ с 2021 года

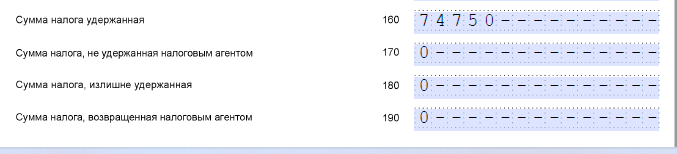

Строка 160

В поле 160 нужно отразить общую сумму удержанного НДФЛ по всем работникам по соответствующей ставке.

Как и весь раздел 2, ее тоже отражают нарастающим итогом с начала года.

Этой строке раздела 2 указывают сумму удержанного налога за отчетный период. А именно:

- если расчет сдаете за первый квартал 2023 года – укажите НДФЛ, удержанный с 1 января по 31 марта;

- если расчет сдаете за полугодие, то НДФЛ, удержанный с 1 января по 30 июня,

- если расчет сдаете за 9 месяцев, то НДФЛ, удержанный с 1 января по 30 сентября.

ФНС России письмом от 22 мая 2023 года № БС-4-11/6401 дополнила внутридокументные контрольные соотношения новым пунктом 1.26 для строки 160 раздела 2 расчета 6-НДФЛ.

Так, строка 160 по соответствующей ставке налога должна быть равна сумме строк 020 (за первый квартал, полугодие, девять месяцев и год).

Если строка 160 будет меньше или больше сумме строк 020, то возможно занижена или завышена сумма налога удержанная.

Это контрольное соотношение нужно применять только к годовому 6-НДФЛ. При сдаче квартальных 6-НДФЛ строки 160 и 020 могут не сходиться.

Показатели строки 020 Раздела 1 и строки 160 Раздела 2 при сдаче квартала (не годового расчета) могут не сойтись. Например, при выплате работникам дохода с 23 числа третьего месяца квартала. Объясним почему.

Пример 1.

25 марта 2023 года выплачен аванс за март. НДФЛ удержан 25.03.2023, срок уплаты – 28.04.2023.

Этот аванс будет отражен в Разделе 2 расчета 6-НДФЛ за I квартал по строкам 110 и 112. Исчисленный налог в строке 140, удержанный — в строке 160.

При этом в Раздел 1 эта выплата не попадает. НДФЛ, удержанный с 23 марта по 22 апреля, должен быть перечислен не позднее 28 апреля. Поэтому он попадает в строку 021 Раздела 1 расчета 6-НДФЛ за полугодие 2023 года.

Пример 2.

Второй пример, когда отпускные выплачиваем в период с 23 по 31 марта 2023 года.

Отпускные, выплаченные в период с 23 по 31 марта 2023 года, и НДФЛ с них попадают только в раздел 2 расчета 6-НДФЛ за первый квартал 2023 года. А именно в:

- строки 110 и 112 – сумма начисленного дохода нарастающим итогом с начала года;

- строку 140 – сумма исчисленного НДФЛ нарастающим итогом с начала года;

- строку 160 – сумма удержанного НДФЛ нарастающим итогом с начала года.

Удержанный и перечисленный НДФЛ с таких отпускных попадает в раздел 1 отчета за полугодие 2023 года.

Строки 170 - 190

В этой строке 170 должна быть общая сумма налога, не удержанная налоговым агентом.

В поле 180 – общая сумма налога, излишне удержанная налоговым агентом. В поле 190 – общая сумма налога, возвращенная налоговым агентом.

Если вы удержали НДФЛ с работников ровно столько, сколько положено, то в строках 170 - 190 указываем нули. Например, как показано ниже:

Поля 110 и 140 раздела 2

В поле 110 «Сумма дохода, начисленная физическим лицам» нужно отразить обобщенную по всем физическим лицам сумму начисленного дохода нарастающим итогом с начала налогового периода.

В строке 110 за первый квартал 2023 года указывается сумма дохода, начисленного и фактически выплаченного с 1 января по 31 марта.

Например, 27 марта работодатель выплатил сотрудникам аванс за март. Бухгалтер должен отразить ее в разделе 2 отчета 6-НДФЛ за I квартал 2023 года по строкам 110 и 112. Исчисленный налог – в строке 140, удержанный – в строке 160.

В раздел 1 отчета 6-НДФЛ за I квартал 2023 года эта выплата не попала, т.к. НДФЛ, удержанный с 23 марта по 22 апреля, должен быть перечислен не позднее 28 апреля. Он попадает в строку 021 раздела 1 6-НДФЛ за полугодие.

В поле 140 «Сумма налога исчисленная» отражают обобщенную по всем физическим лицам сумму исчисленного налога нарастающим итогом с начала года.

Таким образом, в полях 110 и 140 раздела 2 расчета 6-НДФЛ за первый квартал 2023 года указывают обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода и суммы исчисленного НДФЛ за период с 01.01.2023 по 31.03.2023.

Так разъяснила ФНС России в письме от 6 марта 2023 г. № ЗГ-3-11/3160@.

Это значит, если зарплата за март 2023 года выплачена 31.03.23, то она вся попадает в раздел 2 в строки 110, 140 и 160. В таком случае разделы 1 и 2 не совпадут, потому что НДФЛ, удержанный 31.03, попадет в раздел 1 расчета 6-НДФЛ за полугодие 2023 года.

Раздел 1 и раздел 2 расчета 6-НДФЛ не обязательно должны совпадать!

Раздел 1 и раздел 2 не должны совпадать

Не совпадают эти разделы, так как все, что начислено и выплачено до 31 марта 2023 года, должно быть отражено во 2 разделе расчета 6-НДФЛ за первый квартал 2023 года. А НДФЛ, уплаченный после 23 марта попадает в раздел 1 расчета 6-НДФЛ за полугодие 2023 года, т.к. расчетный период – с 23 марта по 22 апреля.

Таким образом, зарплата за март, выплаченная в апреле, будет отражена в расчете 6-НДФЛ за полугодие (1 и 2 разделы).

Приложения № 1 «Справка о доходах и суммах налога физического лица»

Приложение № 1 – это отчет, содержащий сведения о доходах физических лиц истекшего налогового периода, о суммах налога, исчисленных, удержанных и перечисленных, и о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Форма справки 2-НДФЛ в целом не изменилась.

В поле «Номер справки указывается уникальный порядковый номер. Его присваивает сам налоговый агент.

Никаких особенностей присвоения уникальных номеров справкам о доходах и суммах налога физических лиц не установлено. В отношении своих обособленных подразделений организация также сама определяет порядок присвоения номеров. Об этом разъясняет ФНС России в письме от 3 февраля 2022 года № БС-4-11/1208@.

В поле «Номер корректировки сведений» укажите:

- при составлении первичной Справки проставляется «00»;

- при составлении корректирующей Справки взамен ранее представленной указывается соответствующий номер корректировки (например, «01», «02 и так далее);

- при составлении аннулирующей Справки взамен ранее представленной проставляются цифры «99».

Раздел 1 «Данные о физическом лице - получателе дохода»

В Разделе 1 «Данные о физическом лице - получателе дохода»нужно отразить данные о физическом лице: Ф.И.О. и ИНН.

Для иностранных граждан фамилию, имя и отчество (при наличии) допускается указывать буквами латинского алфавита.

В поле «Статус налогоплательщика» указывается код статуса:

- «1» - если работник является налоговым резидентом РФ;

- «2» - если работник не является налоговым резидентом РФ;

- «3» - если работник - высококвалифицированный специалист не является налоговым резидентом РФ;

- «4» - если работник участник Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом РФ), не является налоговым резидентом РФ;

- «5» - если работник - иностранный гражданин (лицо без гражданства) признан беженцем или получил временное убежище на территории РФ, не является налоговым резидентом РФ;

- «6» - если работник - иностранный гражданин осуществляет трудовую деятельность по найму в РФ на основании патента.

- «7» - если работник - высококвалифицированный специалист является налоговым резидентом РФ

В поле «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами.

В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Гражданство (код страны)» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код вида документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность налогоплательщика, в соответствии с приложением N 5 к настоящему Порядку.

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика (серия и номер документа), знак «N» не проставляется.

Раздел 2«Общие суммы дохода и налога по итогам налогового периода»

Здесь отражают общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога по соответствующей ставке.

В случае выплаты в течение налогового периода доходов физическому лицу - получателю доходов, облагаемых по разным ставкам, заполняется необходимое количество страниц Справки.

Так, в данном разделе нужно отразить:

- ставку налога

- общую сумму дохода;

- налоговую базу;

- сумму налога исчисленную;

- сумму фиксированных авансовых платежей;

- сумму налога удержанную;

- сумму налога перечисленную;

- сумму налога, излишне удержанную налоговым агентом;

- сумму налога, не удержанную налоговым агентом.

Раздел 3 «Стандартные, социальные и имущественные налоговые вычеты»

Здесь отразите сведения о предоставляемых налоговым агентом стандартных, социальных и имущественных налоговых вычетах, а также о соответствующих уведомлениях, выданных налоговым органом.

В случае если количество предоставленных в течение налогового периода вычетов превышает количество отведенных для их заполнения полей, налоговым агентом заполняется необходимое количество листов Справки. На последующих листах Справки заполняются поля «ИНН», «КПП», «Стр», «Номер справки», «Номер корректировки сведений», Раздел 3. Остальные поля заполняют прочерками.

При непредставлении в течение года вычетов по доходам, облагаемым по соответствующей ставке, поля «Код вычета» и «Сумма вычета» заполнять не нужно.

В поле "Код вида уведомления» укажите:

- «1» - если работнику выдано уведомление, подтверждающее право на имущественный налоговый вычет;

- «2» - если работнику выдано уведомление, подтверждающее право на социальный налоговый вычет;

- «3» - если налоговому агенту выдано уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

В полях «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление» указываются номер и дата уведомления, а также код налогового органа, выдавшего уведомление.

Раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога»

Здесь нужно отразить доход, с которого налоговый агент не удержал налог в налоговом периоде, и исчисленную сумму неудержанного налога по соответствующей ставке.

Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

Здесь нужно отразить сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной формах, а также в виде материальной выгоды, по месяцам налогового периода и соответствующих вычетах по каждой ставке налога.

При заполнении Приложения укажите в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов, коды вычетов, суммы вычетов.

Стандартные, социальные и имущественные налоговые вычеты в Приложении не указывают.

Пример заполнения расчета 6-НДФЛ за 2023 год

В ООО «Альфа» работают 10 сотрудников.

Зарплата выплачивается 5-го и 20-го числа месяца. За четвертый квартал были выплачены следующие суммы:

|

Выплата |

Дата |

Сумма дохода |

Сумма НДФЛ |

Для раздела 1 |

Для раздела 2 |

|

Аванс за октябрь |

20.10.2023 |

250 000 руб. |

32 500 руб. |

Первый срок уплаты НДФЛ 23.09.2023 - 22.10.2023 |

октябрь |

|

Зарплата за октябрь |

03.11.2023 |

300 000 руб. |

39 000 руб. |

Второй срок уплаты НДФЛ 23.10.2023 - 22.11.2023 |

ноябрь |

|

Аванс за ноябрь |

20.11.2023 |

240 000 руб. |

31 200 руб. |

||

|

Зарплата за ноябрь |

04.12.2023 |

300 000 руб. |

39 000 руб. |

Третий срок уплаты НДФЛ 23.11.2023 - 22.12.2023 |

декабрь |

|

Аванс за декабрь |

20.12.2023 |

250 000 руб. |

32 500 руб. |

||

|

Итого |

|

1 340 000 руб. |

174 200 руб. |

|

|

Сумма выплат за четвертый квартал 2023 года составила 1 340 000 руб. НДФЛ с этих доходов удержан в размере 174 200 руб.

Налоговые вычеты работникам не предоставлялись.

Всего за 2023 год работникам было выплачено 3 540 000 руб. НДФЛ – 460 200 руб.

Сидоров А.А. – один из работников компании. Зарплата установлена в размере 35 000 руб. Налоговые вычеты работникам не предоставлялись. Вот как должен быть заполнен расчет 6-НДФЛ за 2023 год.

Вот как должен быть заполнен расчет 6-НДФЛ за 2023 год.

Контрольные соотношения к форме 6-НДФЛ за 2023 год

Для проверки правильности формирования показателей ФНС России применяет контрольные соотношения. Они направлены письмом от 18 февраля 2022 года № БС-4-11/1981@ с поправками от 30 января 2023 года, от 26 июня 2023 года.

Контрольные соотношения позволяют выявить расхождения и устранить их перед отправкой отчета. Вот основные из них.

Средняя зарплата не меньше МРОТ в расчете 6-НДФЛ

Средняя зарплата определяется по каждому работнику на основании данных Приложений «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» приложений № 1 к 6-НДФЛ.

Должны выполняться следующие неравенства:

- средняя заработная плата > = МРОТ

- средняя заработная плата > = средняя заработная плата в субъекте РФ по соответствующей отрасли экономики

Средняя зарплата в целом по налоговому агенту определяется также на основании данных Приложений «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» приложений № 1 к 6-НДФЛ.

Если контрольные соотношения не будут выполнены, ИФНС запросит пояснения. Читайте ситуацию Пояснения по заработной плате ниже МРОТ

Соотношения по Приложению № 1 к 6-НДФЛ (справки о доходах)

В состав годового расчета 6-НДФЛ включены Справки о доходах физлиц – Приложение № 1 «Справка о доходах и суммах налога физического лица» (далее – Приложение).

Поэтому выделим отдельно, какие соотношения должны быть выполнены:

1. Разница между общей суммой дохода и суммой вычетов из приложения «Сведения о доходах и соответствующих вычетах по месяцам», умноженная на ставку налога, должна отличаться от исчисленной суммы налога по разделу 2 приложения 1 не более чем на 1 рубль.

Равенство такое:

(сумма всех строк «Сумма дохода» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» – сумма всех строк «Сумма вычета» – сумма всех строк раздела 3 приложения № 1 к 6-НДФЛ) х ставка/100 – «Сумма налога исчисленная» раздела 2 приложения № 1 к 6-НДФЛ = не больше 1 руб.

2. Сумма строк «Общая сумма дохода» раздела 2 приложения № 1 к 6-НДФЛ должна совпадать с суммой всех строк «Сумма дохода» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

3. Строка «Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 приложения № 1 к 6-НДФЛ должна быть меньше либо равна строке «Общая сумма дохода» Раздела 2 приложения № 1 к 6-НДФЛ

Соотношения расчета со Справками о доходах

- Количество физлиц, получивших доход (строка 120) по соответствующей ставке (строка 100) должно соответствовать количеству разделов 2 приложений № 1 к 6-НДФЛ, представленных по соответствующей ставке.

- Строка 111 = сумме дохода в виде дивидендов (по коду доходов 1010) приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам.

- Строка 130 = сумме строк «Сумма вычета» раздела 3 приложений № 1 к 6-НДФЛ + сумма строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» приложений № 1 к 6-НДФЛ.

- Строка 140 по соответствующей ставке налога (строка 100) = сумме строк «Сумма налога исчисленная» раздела 2 по соответствующей ставке налога приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам.

- Строка 150 по соответствующей ставке налога (строка 100) = сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1 к 6-НДФЛ.

- Строка 170 = сумме строк «Сумма неудержанного налога» раздела 4 приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам.

Пояснения в ИФНС по расхождениям отчета 6-НДФЛ

Если расчет 6-НДФЛ не пройдет контрольные соотношения, то ИФНС запросит пояснения.

Инспекторы, в частности, могут запросить пояснения:

- о причинах снижения зарплаты сотрудникам;

- о расхождениях строк 110 и 140 раздела 2;

- о расхождениях между суммами удержанного и уплаченного НДФЛ;

- о расхождениях с расчетом по страховым взносам.

В любом случае установленной формы для подачи пояснений нет. Их пишут в свободной форме. Самое главное в них – обосновать причину требования или причину расхождения в отчете.

Причины могут быть разные. Например, расхождения в 6-НДФЛ и РСВ за один и тот же период появляются из-за:

- выплаты зарплаты за вторую половину декабря 2022 года в январе 2023 года, которая попадает в 6-НДФЛ за I квартал 2023 года, а в РСВ за 2022 год;

- оплат по договорам аренды у физлиц имущества, ТС без экипажа и т.д., когда на суммы выплат страховые взносы не начисляются;

- выплаты командировочных;

- выплаты матпомощи бывшим работникам компании;

- выдачи работникам подарков, оформленных письменным договором дарения:

- выплаты матпомощи работникам, призванным на СВО;

- выплаты в связи с рождением (усыновлением) первого ребенка и (или) ежемесячная выплата в связи с рождением (усыновлением) второго ребенка;

- выплат членам семьи умершего работника, в том числе не полученной им самим зарплаты;

- другие выплаты, с которых не платятся страховые взносы.

Пояснения о причинах снижения зарплаты сотрудникам

В каждой компании могут наступить тяжелые времена, из-за чего работодатель вынужден «урезать» зарплаты сотрудникам.

ИФНС может запросить пояснения в связи с таким снижением зарплат.

Вот образец:

ООО «НАЗВАНИЕ» в ответ на требования о представлении пояснений по поводу снижения зарплаты № ___ (исх. от ______ № _____) сообщает следующее.

В первом полугодии 20ХХ года у ООО «НАЗВАНИЕ» снизился объем реализации собственной продукции на _______ руб. Поэтому сотрудникам компании был установлен 4-часовой рабочий день на период с ____________.

В связи с тяжелым финансовым положением компании и отсутствием свободных оборотных средств с 1 мая 2023 года ежемесячные премии за выполнение плановых показателей сотрудникам ООО «НАЗВАНИЕ» не выплачивались. По указанным причинам налоговая база по НДФЛ снизилась на __________ руб.

Читайте также ситуацию Пояснения по заработной плате ниже МРОТ

Пояснения по расхождениям о расхождениях между НДФЛ удержанным и уплаченным

ИФНС может запросить пояснения, если НДФЛ, удержанный будет отличаться от НДФЛ уплаченного. Причин может быть много. Например, когда работодатель возвращает излишне удержанный налог работнику.

Вот образец пояснений:

___________ (дата) ООО «НАЗВАНИЕ» получила требование представить пояснения о причинах, по которым сумма удержанного НДФЛ по данным расчета 6-НДФЛ за полугодие 2023 года отличается от суммы, поступившей в бюджет по итогам полугодия 2023 года, по данным карточки расчетов с бюджетом.

Причина в следующем. ООО «НАЗВАНИЕ» вернула работнику __________ (ФИО) НДФЛ, излишне удержанный в предыдущем налоговом периоде. Основания – заявление сотрудника и пункт 1 статьи 231 НК РФ. Сумма возвращенного налога отражена в поле 032 раздела 1 и поле 190 раздела 2 расчета 6-НДФЛ.

Пояснения по расхождениям 6-НДФЛ и РСВ

Чисто теоретически РСВ и 6-НДФЛ, как раньше, сходиться не должны. Контрольных соотношений с 6-НДФЛ нет. Но, ФНС не редко требует представить пояснения, если цифры базы для начисления НДФЛ и взносов разняться.

Расхождений между 6-НДФЛ и РСВ тоже может быть много. Например, из-за:

- оплат по договорам аренды у физлиц имущества, ТС без экипажа и т.д., когда на суммы выплат страховые взносы не начисляются;

- выплаты командировочных;

- наличия работников, у которых зарплата ниже МРОТ;

- выплаты матпомощи бывшим работникам компании;

- выдачи работникам подарков, оформленных письменным договором дарения;

- наличия работников, у которых зарплата ниже отраслевых нормативов;

- выдачи денег под отчет работнику на хозяйственные нужды;

- прощенного работнику долга;

- списания недостачи;

- выплаты компенсации расходов на жилье и переезд и др.

Расхождения из-за выплаты материальной помощи работникам

Вот образец пояснений

ООО «НАЗВАНИЕ» получила требование № 3446251856 от 06.07.2023 представить пояснения о причинах расхождений выплат в пользу сотрудников по данным расчета 6-НДФЛ за полугодие 2023 года с данными расчета страховых взносов за полугодие 2023 года. В ответ на требование сообщаем, что расхождение в доходах возникло в связи с договорами дарения сотрудникам.

Доходы по договору дарения не входят в объект обложения по страховым взносам на основании п.4 ст. 420 НК РФ, соответственно, их не отражают в РСВ.

В соответствии с п. 28 ст. 217 НК РФ не подлежат налогообложению суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 рублей, за налоговый период.

НДФЛ с доходов, которые превысили 4000 руб., в общей сумме 53 000 рублей удержали. Облагаемые доходы отразили в 6-НДФЛ.

Выплаты по договорам дарения за полугодие 2023 года составили:

– 25 000 руб. – А.А.Иванову;

– 10 000 руб. – П.А.Петрову;

– 30 000 руб. – Е.В. Ивановой.

Итого выплатили по договорам дарения 65 000 руб. Облагаемые НДФЛ доходы по договорам дарения 53 000 руб. (65 000 руб. – 4000 руб. × 3 чел.).

Приложение: копии договоров дарения между ООО «НАЗВАНИЕ» и сотрудниками в количестве 3 (три) экземпляра.

Расхождения из-за выплаты вознаграждения по договорам аренды

Вот образец пояснений:

ООО «НАЗВАНИЕ» получила требование представить пояснения о причинах расхождений выплат в пользу сотрудников по данным расчета 6-НДФЛ за полугодие 2023 года с данными расчета страховых взносов за полугодие 2023 года. В ответ на требование сообщаем, что расхождение в доходах возникло в связи с договорами аренды.

В первом полугодие 2023 года компания выплатила доходы по договорам аренды имущества (указать реквизиты договором и сумму по ним). Обоснование.

Оплата по договорам аренды имущества у физлиц облагается НДФЛ согласно п. 1 ст. 210 НК и не облагается страховыми взносами на основании пп. 1 п. 1 ст. 420 НК.

В расчете 6-НДФЛ за I квартал 2023 года эта сумма (указать) отражена по строке _____. Приложения. копии договоров аренды.

Расхождения из-за выплаты зарплаты за вторую половину декабря 2022 года в январе 2023 года

Вот образец пояснений:

ООО «НАЗВАНИЕ» получила требование представить пояснения о причинах расхождений выплат в пользу сотрудников по данным расчета 6-НДФЛ за первый квартал 2023 года с данными расчета страховых взносов за 2022 год. В ответ на требование сообщаем, что расхождение в доходах возникло в связи с тем, что работникам компании зарплата за вторую половину декабря 2022 года была выплачена в январе 2023 года.

Согласно подп. 1 п. 1 ст. 223 НК РФ, датой получения дохода в виде заработной платы считается день выплаты дохода или день передачи дохода в натуральной форме. База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений, являющихся объектом обложения, начисленных плательщиками страховых взносов за расчетный период. Согласно статье 423 НК РФ, расчетным периодом признается календарный год, отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года (ст. 423 НК РФ).

В соответствии с нормами статей 223 и 423 НК РФ, зарплата за декабрь 2022 года (указать сумму) отражена в расчете 6-НДФЛ за I квартал 2023 года, и в Расчете по страховым взносам за 2022 год.

Таблица. Контрольные соотношения для расчета 6-НДФЛ за 2023 год

| Форма КС | |||||

| исходные документы | контрольное соотношение (КС) | в случае невыполнения КС: | |||

|

|

№ п/п | КС¹ | возможно нарушение Законодательства РФ (ссылка) | формулировка нарушения | действия проверяющего |

| 1 | 2 | 3 | 4 | 5 | 6 |

|

|

|||||

| 6НДФЛ | 1.1 | Титульный лист (стр. 001) Дата представления Расчета < , = установленному ст. 230 НК РФ сроку представления Расчета. | п. 1.2 ст. 126, п.2 ст.230 НК РФ | если дата представления Расчета > установленного НК РФ срока представления Расчета, то возможно нарушение - непредставление в установленный НК РФ срок Расчета. | При установлении факта непредставления Расчета в установленный срок составляется акт в порядке, установленном статьей 101.4 НК РФ для принятия решения о привлечении к ответственности в соответствии с п. 1.2 ст. 126 НК РФ. |

| 1. внутридокументные КС | |||||

| 6НДФЛ | 1.2 | строка 110 =, > строка 130 | ст. 126.1, ст. 210, ст. 23 НК РФ, ст. 24 НК РФ | если строка 110 < строка 130, то завышена сумма налоговых вычетов | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.3 | (строка 110 - строка 130) / 100 * строка 100 = строка 140 (с учетом соотношения 1.2). | ст. 126.1, ст. 210, ст. 23 НК РФ, ст. 24 НК РФ | если строка 110 - строка 130 / 100 * строка 100 <,> строка 140 (с учетом соотношения 1.2), то завышена/занижена сумма исчисленного налога. При этом, с учетом пункта 6 статьи 52 НК РФ, допускается погрешность в обе стороны, определяемая следующим образом: строка 120 *1 руб.* количество строк 021 | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.4 | строка 140 > , = строка 150 | ст. 126.1, ст. 227.1, ст. 23 НК РФ, ст. 24 НК РФ | если строка 140 < строка 150, то завышена сумма фиксированного авансового платежа | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.5 | строка 110 по соответствующей ставке (строка 100) = сумме строк "Общая сумма дохода" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за налоговый период) | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 110 по соответствующей ставке (строка 100) <,> сумме строк "Общая сумма дохода" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то занижена/завышена сумма начисленного дохода | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ, сведения о величине МРОТ | 1.6 |

средняя заработная плата > = МРОТ Средняя заработная плата определяется по каждому работнику на основании данных Приложений "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" приложений № 1 к 6НДФЛ, относящихся к оплате труда, представленных налоговым агентом по соответствующим ИНН, ОКТМО, КПП за аналогичный период (соотношение применяется к 6НДФЛ за налоговый период) МРОТ - минимальный размер оплаты труда на соответствующий год. |

ст. 210, ст. 226, ст. 230, ст. 24 НК РФ, ст. 133, 133.1 ТК РФ | если средняя заработная плата < МРОТ, то возможно занижена сумма налоговой базы | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, рассмотреть вопрос о проведении иных мероприятий налогового контроля с целью выявления возможного занижения налоговой базы. |

|

6НДФЛ, сведения о величине средней отраслевой заработной плате |

1.7 |

средняя заработная плата > = средняя заработная плата в субъекте Российской Федерации по соответствующей отрасли экономики Средняя заработная плата определяется в целом по налоговому агенту на основании данных Приложений "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" приложений № 1 к 6НДФЛ, относящихся к оплате труда, представленных налоговым агентом по соответствующим ИНН, ОКТМО, КПП за аналогичный период. (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 210, ст. 226, ст. 230, ст. 24 НК РФ, ст. 133, 133.1 ТК РФ | если средняя заработная плата > МРОТ, но средняя заработная плата < средней заработной платы в субъекте Российской Федерации по соответствующей отрасли экономики за предыдущий налоговый период (календарный год), то возможно занижена сумма налоговой базы | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, рассмотреть вопрос о проведении иных мероприятий налогового контроля с целью выявления возможного занижения налоговой базы. |

| 6НДФЛ | 1.8 |

строка 111 = сумме дохода в виде дивидендов (по коду доходов 1010) приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за год) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 111 <,> суммы дохода в виде дивидендов (по коду доходов 1010) приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то занижена/завышена сумма начисленного дохода в виде дивидендов | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.9 | строка 140 по соответствующей ставке налога (строка 100) = сумме строк "Сумма налога исчисленная" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за налоговый период) | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 140 по соответствующей ставке налога (строка 100) <,> сумме строк "Сумма налога исчисленная" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то возможно занижена/завышена сумма налога исчисленного | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.10 |

строка 170 = сумме строк "Сумма неудержанного налога" раздела 4 приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если строка 170 <,> сумме строк "Сумма неудержанного налога" раздела 4 приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то возможно занижена/завышена сумма налога не удержанная налоговым агентом | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.11 | строка "Налоговая база" раздела 2 приложения № 1 к 6НДФЛ (при значении ставки 13 % или 15 %) = строка "Общая сумма дохода" Раздела 2 - сумма всех строк "Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" - сумма всех строк "Сумма вычета" Раздела 3 (соотношение применяется к 6НДФЛ за налоговый период) | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если строка "Налоговая база" раздела 2 приложения № 1 к 6НДФЛ <,> строки "Общая сумма дохода" Раздела 2 - сумма всех строк "Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" - сумма всех строк "Сумма вычета" Раздела 3, то налоговая база не соответствует расчетному значению (завышена/занижена налоговая база) | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.12 |

строка "Налоговая база" раздела 2 приложения № 1 к 6НДФЛ (при значении ставки, отличной от 13 % и 15 %) = строка "Общая сумма дохода" Раздела 2 - сумма всех строк "Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода". (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если строка "Налоговая база" раздела 2 приложения № 1 к 6НДФЛ (при значении ставки, отличной от 13 % и 15 %) <,> строки "Общая сумма дохода" Раздела 2 - сумма всех строк "Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода", то налоговая база не соответствует расчетному значению (завышена/занижена налоговая база). | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.13 |

строка "Сумма налога исчисленная" раздела 2 приложения № 1 к 6НДФЛ - "Налоговая база" * "Ставка налога" / 100 = не больше 1 руб. (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если "Сумма налога исчисленная" раздела 2 приложения № 1 к 6НДФЛ - "Налоговая база" * "Ставка налога" / 100 > 1 руб., сумма налога исчисленная не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.14 | (Сумма всех строк "Сумма дохода" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" - сумма всех строк «Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" - сумма всех строк раздела 3 приложения № 1 к 6НДФЛ) * на ставка/100 - "Сумма налога исчисленная" раздела 2 приложения № 1 к 6НДФЛ = не больше 1 руб. Сумма налога исчисленная > 0. (по соответствующей ставке) (соотношение применяется к 6НДФЛ за налоговый период) | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если "Сумма налога исчисленная" раздела 2 приложения № 1 к 6НДФЛ (при значении ставки 13 или 15 %) > больше 1 руб., сумма налога исчисленная не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.15 |

строка "Сумма неудержанного налога" раздела 4 приложения № 1 к 6НДФЛ = абсолютное значение ("Сумма дохода, с которого не удержан налог налоговым агентом" раздела 4 приложения № 1 к 6НДФЛ * ставка/100 - "Сумма неудержанного налога" Раздела 4 приложения № 1 к 6НДФЛ) = не больше 1 руб. Сумма неудержанного налога > 0. (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если "Сумма неудержанного налога" раздела 2 приложения №1 к 6НДФЛ > больше 1 руб., сумма неудержанного налога не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.16 |

сумма строк "Общая сумма дохода" раздела 2 приложения № 1 к 6НДФЛ = сумма всех строк "Сумма дохода" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода". строка "Общая сумма дохода" раздела 2 приложения № 1 к 6НДФЛ > 0. (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если общая сумма дохода не равна сумме всех доходов, то данное значение не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.17 | строка "Сумма дохода, с которого не удержан налог налоговым агентом" раздела 4 приложения № 1 к 6НДФЛ <= строка "Общая сумма дохода" Раздела 2 приложения № 1 к 6НДФЛ Сумма неудержанного налога > 0. (соотношение применяется к 6НДФЛ за налоговый период) | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если сумма дохода, с которого не удержан налог налоговым агентом, превышает общую сумму дохода, то данное значение не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.18 |

количество физических лиц, получивщих доход (строка 120) по соответствующей ставке (строка 100) = количество разделов 2 приложений № 1 к 6НДФЛ, представленных по соответствующей ставке. (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 230, ст. 23, ст. 24 НК РФ | Если количество физических лиц, получивших доход (строка 120) по соответствующей ставке (строка 100) <,> количество разделов 2 приложений № 1 к 6НДФЛ по соответствующей ставке, то завышено/занижено количество физических лиц, получивших доход, облагаемый по соответствующей ставке или не в полном объеме представлены приложения № 1 к 6НДФЛ | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.19 | строка 130 = сумме строк "Сумма вычета" раздела 3 приложений № 1 к 6НДФЛ + сумма строк "Сумма вычета" Приложения "Сведения о доходах и соответствующих вычетах по месяцам налогового периода" приложений № 1 к 6НДФЛ | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если общая сумма вычетов не равна сумме всех вычетов, то данное значение не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.20 | строка 150 по соответствующей ставке налога (строка 100) = сумме строк "Сумма фиксированных авансовых платежей" раздела 2 приложений № 1 к 6НДФЛ | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | Если общая сумма фиксированных авансовых платежей не равна сумме всех фиксированных авансовых платежей, то данное значение не соответствует расчетному значению. | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.21 | строка 110 =, > строка 115 | ст. 126.1, ст. 210, ст. 23 НК РФ, ст. 24 НК РФ | если строка 110 < строка 115, то занижена сумма дохода, начисленная физическим лицам | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.22 | строка 141 > = 155 | ст. 214, ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 141 < строки 155, то завышена сумма налога на прибыль организаций, подлежащая зачету | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.23 |

строка 115 по соответствующей ставке (строка 100) <= сумме строк "Общая сумма дохода" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных налоговым агентом с указанием в поле "Статус налогоплательщика" кода "3" и "7" (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 115 по соответствующей ставке (строка 100) > сумме строк "Общая сумма дохода" раздела 2 по соответствующей ставке налога приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то завышена сумма начисленного дохода либо представлены Приложения № 1 к 6НДФЛ с недостоверными сведениями (не представлены Приложения № 1 к 6НДФЛ) | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.24 |

строка 155 = сумме строк "Сумма налога на прибыль организаций, подлежащая зачету" раздела 2 приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом (соотношение применяется к 6НДФЛ за год) |

ст. 126.1, ст. 214, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | если строка 155 <,> суммы строк "Сумма налога на прибыльорганизаций, подлежащая зачету" раздела 2 приложений № 1 к 6НДФЛ, представленных по всем налогоплательщикам этим налоговым агентом, то занижена/завышена сумма налога на прибыль организаций, подлежащая зачету | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ | 1.25 |

количество высококвалифицированных специалистов, получивших доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг), (строка 121) по соответствующей ставке (строка 100) = количеству приложений № 1 к 6НДФЛ, с указанием в поле "Статус налогоплательщика" кода "3" и "7". (соотношение применяется к 6НДФЛ за налоговый период) |

ст. 126.1, ст. 230, ст. 23, ст. 24 НК РФ | Если количество высококвалифицированных специалистов, получивших доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг), (строка 121) по соответствующей ставке (строка 100) <,> количества приложений № 1 к 6НДФЛ по соответствующей ставке, то завышено/заниженоколичество высококвалифицированных специалистов, получивших доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг), облагаемый по соответствующей ставке или не в полном объеме представлены приложения № 1 к 6НДФЛ | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 2. междокументные КС ( налоговая отчетность-КРСБ НА) | |||||

|

6НДФЛ, КРСБ НА

Данное КС отменено, начиная с I квартала 2023 года |

2.1 | строка 160 - строка 190 <,= данные КРСБ НА (уплачено НДФЛ с указанием "Назначение платежа", относящегося к данному отчетному периоду с начала налогового периода без учета поступлений по контрольной работе) | ст. 123, ст. 226, ст. 231, ст. 23, ст. 24 НК РФ | если строка 160 - строка 190 > данные КРСБ НА (уплачено НДФЛ с начала налогового периода), то возможно не перечислена сумма налога в бюджет | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

|

6НДФЛ, КРСБ НА Это соотношение не применяется, начиная с представления расчета 6-НДФЛ за первый квартал 2023 года. |

2.2 | дата по строке 021 >, = дате перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ) | ст. 123, ст. 226, ст. 23, ст. 24 НК РФ | если дата по строке 021 < даты перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ по строке 022), то возможно нарушение срока перечисления удержанной суммы НДФЛ | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 3. междокументные КС ( налоговая отчетность-налоговая отчетность) | |||||

|

6НДФЛ, РСВ

Это соотношение не применяется, начиная с представления расчета 6-НДФЛ за 2022 год. |

3.1 |

строка 112 + строка 113 >= строка 050 Приложения 1 к разделу 1 РСВ (соотношение применяется к отчетному периоду по налоговому агенту в целом, с учетом обособленных подразделений) |

ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 420, ст. 23, ст. 24 НК РФ |

строка 112 + строка 113 < строка 050 Приложения 1 к разделу 1 РСВ, то возможно занижена сумма налоговой базы |

В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НП установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 4. междокументные КС ( налоговая отчетность-ИР) | |||||

| 6НДФЛ, ИР Сведения об имущественном вычете | 4.2 |

При указании кода вида уведомления 1 сумма вычетов (по соответствующим кодам вычета) раздела 3 Приложения 1 <= сумме по выданному уведомлению о подтверждении права налогоплательщика на имущественные налоговые вычеты (по данному налоговому агенту) |

ст. 126.1, ст. 226, 227.1, ст. 23, ст. 24 НК РФ | Если сумма вычета > суммы указанной в Уведомлении (ИР сведения об имущественном вычете), то неправомерно уменьшена сумма исчисленного налога на сумму имущественных вычетов | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ, ИР Сведения о социальном вычете | 4.3 | При указании кода вида уведомления 2 сумма вычетов (по соответствующим кодам вычета) раздела 3 Приложения 1 <= сумме по выданному уведомлению о подтверждении права налогоплательщика на получение социальных налоговых вычетов (по данному налоговому агенту) | ст. 126.1, ст. 226, 227.1, ст. 23, ст. 24 НК РФ | Если сумма вычета > суммы указанной в Уведомлении (ИР сведения о социальном вычете), то неправомерно уменьшена сумма исчисленного налога на сумму социальных вычетов | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 6НДФЛ, ИР патент | 4.4 | сумма фиксированных авансовых платежей раздела 2 Приложения 1 к 6НДФЛ > 0 при наличии выданного Уведомления (ИР Патент) | ст. 126.1, ст. 226, 227.1, ст. 23, ст. 24 НК РФ | Если сумма фиксированных авансовых платежей раздела 2 Приложения 1 к 6НДФЛ > 0 при отсутствии информации о выдаче Уведомления (ИР Патент), то неправомерно уменьшена сумма начисленного налога на сумму фиксированных авансовых платежей | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, составить акт проверки согласно ст. 100 НК РФ. |

| 5. междокументные КС ( налоговая отчетность-банковские счета) | |||||

| 6-НДФЛ, БЛС | 5.1 | строка 110 - строка 140 >= сумма выплат произведенных в адрес физических лиц по счетам налогоплательщика относящиеся к соответствующему периоду | ст. 126.1, ст. 226, ст. 226.1, ст. 230, ст. 23, ст. 24 НК РФ | строка 110 - строка 140 < сумма выплат произведенных в адрес физических лиц по счетам налогоплательщика относящиеся к соответствующему периоду, возможно не полное отражение сумм выплаченного дохода в отчетном (налоговом) периоде | В соответствии с п.3 ст. 88 НК РФ направить НА требование о представлении в течение пяти рабочих дней пояснений или внесении соответствующих исправлений. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений НА установлен факт нарушения законодательства о налогах и сборах, рассмотреть вопрос о проведении иных мероприятий налогового контроля с целью выявления возможного занижения налоговой базы. |

Полная версия этой статьи доступна только платным пользователям бератора

Чтобы получить доступ, просто оформите заказ на бератор:

- Мы откроем вам доступ сразу после оплаты

- Вы получите бератор по очень выгодной цене

- Все новые возможности бератора вы будете получать бесплатно!